Dù tạm lắng, kỳ vọng thị trường trái phiếu doanh nghiệp vẫn cao

Thị trường trái phiếu doanh nghiệp giảm tốc trong tháng 7/2025 nhưng triển vọng cuối năm vẫn tích cực với dư địa tín dụng, nới room và môi trường lãi suất thuận lợi.

Thị trường chững nhịp sau cao điểm phát hành

Theo báo cáo của FiinRatings, sau tháng 6 bùng nổ, hoạt động phát hành trái phiếu doanh nghiệp trong tháng 7/2025 giảm đáng kể cả về giá trị và số lượng.

Tổng giá trị phát hành đạt 44,2 nghìn tỷ đồng, giảm gần 65% so với tháng trước, với chỉ 39 đợt phát hành, thấp hơn nhiều so với con số hơn 100 đợt trong tháng 6.

Trong đó, nhóm ngân hàng vẫn giữ vai trò chủ lực, chiếm tới 88,5% tổng giá trị phát hành, song quy mô cũng sụt giảm mạnh sau khi đã tận dụng quý II để đáp ứng chỉ tiêu an toàn vốn.

Đáng chú ý, doanh nghiệp phi ngân hàng cũng phát hành ít hơn, mức giảm tới 78% ở hầu hết các ngành. Chỉ có hai lĩnh vực ghi nhận tăng trưởng là xây dựng và “lĩnh vực khác”. Điều này phản ánh sự thận trọng của doanh nghiệp trước áp lực đáo hạn lớn trong 5 tháng cuối năm, với khối lượng lên tới 106,5 nghìn tỷ đồng, trong đó bất động sản chiếm hơn một nửa.

Ở chiều ngược lại, thị trường ghi nhận một tín hiệu tích cực, giá trị trái phiếu doanh nghiệp gặp vấn đề (chậm trả gốc/lãi) phát sinh mới giảm xuống 2,8 nghìn tỷ đồng, thấp hơn 35% so với tháng trước, chủ yếu từ nhóm bất động sản. Đây là dấu hiệu cho thấy thanh khoản của các tổ chức phát hành đang có phần cải thiện.

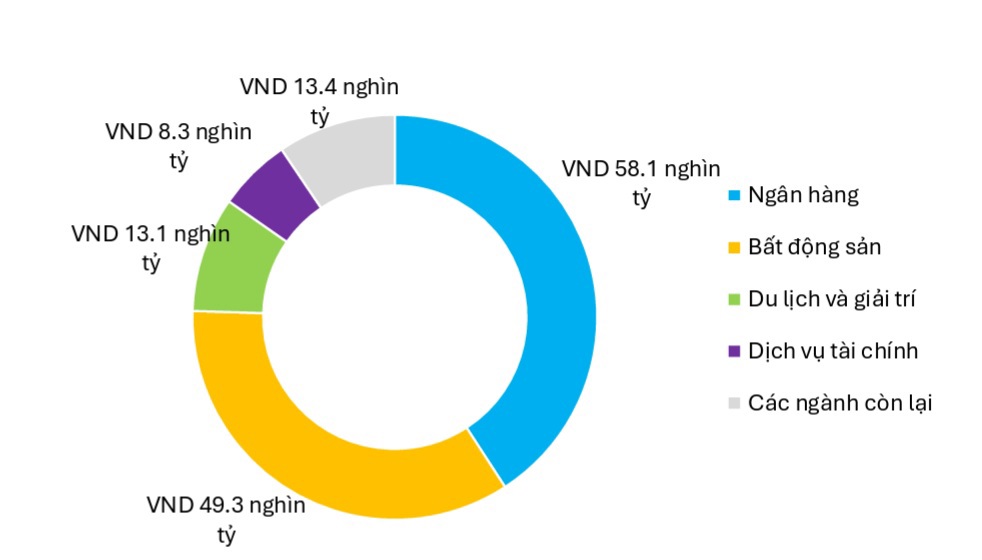

Trên thị trường thứ cấp, giá trị giao dịch tháng 7 đạt gần 142,4 nghìn tỷ đồng, tăng 4% so với tháng 6 nhưng thanh khoản bình quân giảm 28%, chỉ còn 4,7 nghìn tỷ đồng/ngày. Giao dịch tập trung chủ yếu ở hai nhóm: ngân hàng (41%) và bất động sản (35%). Trong đó, trái phiếu doanh nghiệp ngân hàng đạt hơn 58,1 nghìn tỷ đồng, dẫn đầu về tỷ trọng, trong khi nhóm bất động sản tăng mạnh 22%, đạt hơn 49,3 nghìn tỷ đồng.

Như vậy, bức tranh tháng 7 cho thấy sự điều chỉnh cần thiết sau giai đoạn cao điểm, nhưng cũng phản ánh tâm lý thận trọng của cả doanh nghiệp phát hành và nhà đầu tư.

Triển vọng cuối năm: Cơ hội từ tín dụng và chính sách

FiinRatings đánh giá triển vọng thị trường trái phiếu doanh nghiệp trong các tháng cuối năm vẫn tích cực, với nhiều yếu tố hỗ trợ.

Thứ nhất, tăng trưởng tín dụng toàn nền kinh tế tính đến cuối tháng 7 đã đạt 9,9%, cao hơn nhiều so với mức 5,9% cùng kỳ 2024. Ngân hàng Nhà nước (NHNN) đặt mục tiêu tín dụng tăng ít nhất 16% cả năm, đồng thời tiếp tục bơm thanh khoản và giảm lãi suất cho vay. Đây là động lực quan trọng giúp các ngân hàng có thêm room cho vay và đầu tư trái phiếu, đồng thời khuyến khích phát hành trái phiếu để bổ sung vốn trung dài hạn.

Thứ hai, chính sách gỡ bỏ room tín dụng dự kiến từ năm 2026 và việc triển khai Thông tư số 14/2025/TT-NHNN theo chuẩn Basel III được coi là bước đi quan trọng. Quy định mới yêu cầu ngân hàng nâng cao năng lực quản trị rủi ro, áp dụng bộ đệm vốn, qua đó tạo điều kiện cho hoạt động cấp tín dụng và đầu tư trái phiếu doanh nghiệp an toàn, bền vững hơn. Điều này đồng thời giảm phụ thuộc vào kênh tín dụng truyền thống, thúc đẩy vai trò của thị trường vốn.

Thứ ba, yếu tố tỷ giá và môi trường quốc tế cũng mang đến triển vọng khả quan. Dù tỷ giá VND/USD duy trì cao trong tháng 7, áp lực dự kiến hạ nhiệt nhờ thuế quan giảm và khả năng Cục Dự trữ Liên bang Mỹ cắt giảm lãi suất vào tháng 9. Điều kiện này tạo thuận lợi cho hoạt động phát hành trái phiếu quốc tế của các ngân hàng và tăng sức hút đối với dòng vốn ngoại.

Với những yếu tố trên, FiinRatings cho rằng, thị trường trái phiếu doanh nghiệp đang bước vào giai đoạn tái cân bằng. Sau giai đoạn giảm tốc trong tháng 7, khối lượng phát hành dự kiến sẽ sôi động trở lại vào quý IV, khi nhu cầu vốn tăng cao trong mùa kinh doanh cuối năm và môi trường lãi suất duy trì thấp.

Thị trường trái phiếu doanh nghiệp Việt Nam đang trải qua nhịp điều chỉnh ngắn hạn nhưng triển vọng cuối năm vẫn nhiều điểm sáng. Sự kết hợp giữa tăng trưởng tín dụng, khung pháp lý mới và môi trường quốc tế thuận lợi có thể giúp trái phiếu doanh nghiệp tiếp tục khẳng định vai trò là kênh dẫn vốn trung vầ dài hạn quan trọng cho doanh nghiệp và nền kinh tế.